Kan Norwegian växa på den svenska marknaden?

Norwegian fortsätter att expandera inom lågkostnadssegmentet för att leva upp till sin vision att alla ska ha råd att flyga. Man vill sätta Norge på kartan inom flygindustrin och markera att ett nordiskt flygbolag kan konkurrera med andra europeiska flygbolag. För att markera sin nordiska förankring pryds flygplanen av hjältar från hela Norden.

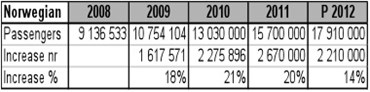

Norwegian fasade in sin första fabriksnya B738, som fick Edvard Grieg på stjärtfenan, i januari 2008. Flygplan nr 50, som fick UNICEFs logotype på stjärtfenan, levererades knappt fem år senare i oktober 2012. Bolaget planerar att skifta ut flygplanen vart sjunde år. 2013 planerar Norwegian använda 80 flygplan, 9 gamla B737, 68 nya B738, samt 3 B788 Dreamliner för interkontinental trafik i ett separat dottersällskap med eget AOC.

Om tio år 2022 beräknas Norwegian ha 179 flygplan i drift, ungefär lika många som konkurrenten SAS har idag. I januari 2012 signerade Norwegian avtal om 222 nya flygplan, 122 från Boeing och 100 från Airbus, med leverans från 2016. Ökningstakten till dess blir c:a 10 nya ägda B738 per år. Under 2014 planerar Norwegian med två ägda och fem inhyrda B788 för satsningen interkontinentalt.

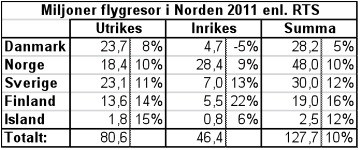

Den nordiska flygmarknaden 2011 kan beräknas till drygt 127 miljoner passagerare, en ökning med 10 procent jämfört med 2010, enlig en sammanställning av Rese- och Turistnäringen. Under 2011 transporterade de sex nordiska flygbolagen med utrikes trafik 51,3 miljoner passagerare. Lägger man till 2 miljoner passagerare från de bolag som bara flyger inrikes, såsom Malmö Aviation och Sverigeflyg, blir siffran drygt 53 miljoner passagerare. I Norge flyger fler inrikes än utrikes. De nordiska flygbolagens andel blir c:a 42 procent av den nordiska flygmarknaden. Ur ett nordiskt perspektiv är Norwegians expansion önskvärd om man vill behålla flygindustrin inom Norden.

Flygresandet inom Europa förväntas öka med 3 procent 2012. I Sverige ökade utrikes med 1,6 medan inrikes minskade med 0,6 procent under tredje kvartalet 2012. Kampen om marknadsandelarna hårdnar mellan flygbolagen när kapaciteten ökar och tillväxten avtar. Kampen om den svenska marknaden 2012 omfattar 24 miljoner utrikes och 7 miljoner inrikes passagerare

På svensk inrikes dominerar SAS med 44 procent till/från Arlanda. Norskägda Malmö Aviation svarar för 19 procent. Uppköpet och samordningen med Sverigeflyg, som flög 647 000 pax 2011, gör att kombinationen Malmö Aviation/Sverigeflyg blir näst störst med c:a 30 procent av inrikestrafiken till/från cityflygplatsen Bromma. Norwegians andel är 18 procent till/från ARN. Övrigt regionalflyg svarar för omkring 10 procent.

På den stagnerande svenska inrikesmarknaden konkurrerar Norwegian direkt med SAS på huvudlinjerna till/från Arlanda samt indirekt med Malmö Aviation/Sverigeflygs satsning på Bromma. Möjligheten att expandera blir främst att ta andelar av SAS 3 miljoner inrikespassagerare samt att locka över trafik från Bromma till Arlanda. Då produkterna är likvärdiga blir det ett tidtabells- och priskrig. De fyra största inrikeslinjerna, Göteborg, Malmö, Luleå och Umeå svarar för 4,4 miljoner passagerare. SAS och Norwegian flyger på alla fyra. Malmö Aviation flyger på tre men inte på Luleå. SAS flyger dessutom på de 8 största inrikeslinjerna till/från Arlanda i konkurrens med Sverigeflyg till/från Bromma.

På svensk utrikes dominerar de utländska bolagen med 53 procent av trafiken. SAS svara för 19, Ryanair för 15 och Norwegian för 13 procent, enligt Transportstyrelsens kvartalsstatistik.

På svenska utrikesmarknaden möter Norwegian konkurrens från andra lågkostnadsbolag, de tre globala allianserna, charterflyget och övriga bolag. Norwegian erbjuder såväl direktlinjer som anslutningar via de nordiska naven i Oslo, Köpenhamn, Arlanda och Helsingfors. Som nätverksbolag konkurrerar Norwegian främst med SAS intranordiska nätverk, där inrikes i respektive land knyts ihop vi transfer i naven. På direktlinjerna gäller det att följa lågkostnadsbolagens koncept att handplocka linjer som är underservade, har höga priser och helst efterfrågas av både privat-, affärs- och charterresande. Här är marknaden stor. Europatrafiken från Sverige är c:a 20 miljoner passagerare per år.

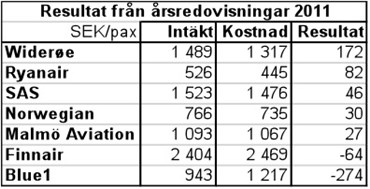

Marknadsandelar är inte allt – det gäller att tjäna pengar också. Flygbolagen har olika linjenät, flygplantyper, marknader, affärsmodeller mm. Kostnadseffektiviteten mellan flygbolagen jämförs traditionellt med kurvan kostnad per säteskilometer (CASK) som funktion av medelflygsträckan (km). Externt är vi hänvisade till affärsredovisningen på aggregerad nivå. Här kan man jämföra affärseffektiviteten som resultatet per passagerare. Den inkluderar också förmågan att anpassa affärsmodell och verksamheten till marknaden. Resultatet nedan är på EBIT nivå före extraordinära kostnader.

Norwegian har en låg kostnad men också ett lågt resultat per passagerare. Utgående från SAS tidigare årsredovisningar uppskattas Norwegians kostnadsnivå vara 400 SEK/pax lägre än för SAS på kort- och mellandistans. Norwegian kan lönsamt priskonkurrera om SAS inrikes- och europatrafik från Arlanda. Tredja kvartalet 2012 var Norwegians marknadsandel, utrikes + inrikes, 21 procent av trafiken på Arlanda.

Norwegians kostnader är jämförbara eller högre än andra lågkostnadsbolag. Här blir konkurrensen hård på de linjer man möts, t ex Vueling som satsar på Barcelona. Ska man lönsamt konkurrera om Ryanairs 3 miljoner utrikespassagerare är det genom service till de som inte vill gå upp mitt i natten och åka till/från avlägsna flygplatser. Etablering av tre baser i Spanien med ”baklänges flygningar” till Norden ökar konkurrensförmågan med charterflyget. Etablering av ett nav i London Gatwick blir en utmaning på eayyJets och Ryanairs bakgård.

Det finns utrymme för Norwegian att expandera lönsamt från Arlanda och Sverige. Utrymmet är större på utrikes än på inrikes. Då marknaden stagnerar innebär det att ta marknadsandelar från andra flygbolag. Konkurrensen kommer att hårdna då nätverksbolagen inom allianserna försöker reducera sina kostnader för att möta lågkostnadsbolagens expansion. Fortsatt prispress gör att kostnadsdisciplin och flexibilitet att anpassa linjenätet till marknaden blir en förutsättning för att tjäna pengar.

Lars Brynielsson

AMiSAB

Kommentarer

Ni pratar om drastiskt ökande marknad vid prissänkning. Är detta bara en gisning eller har ni några fakta som backar upp ere påståenden.

Lars missuppfattar läget helt. Marknaden kan expandera drastiskt om produkter eller priser ändras liksom också destinationsutbud. Som gammal SAS:are gissar Lars att allt blir som förr. Men så fort SAS försvinner och priserna går ner kommer marknaden öka. Både inrikes och utrikes…

Ju lägre priser desto större marknad.

Lars försöker räkna sig fram till Norwegians utrymme på svenska marknaden… Han räknar fram marknadens storlek. Men priselasticitet på flygresor gör att marknadens storlek kan ändra sig drastiskt vid ändrat linjeutbud och prisutbud. Lars resonerar för statiskt.

Skriv en kommentar

Du kan inte skriva någon kommentar nu eftersom denna möjlighet endast ges i 120 timmar efter det att nyheten skapades.

Du kan skapa en egen tråd i vårt Flygforum om nyheten